РаменБет это лучшее игровое заведение, в котором принимают ставки на спорт и казино. Но связи с запретом азартных игр в нашей стране сайт букмекерской конторы RamenBet блокируют, несмотря на наличие международных лицензий. Для этого придумали рабочее зеркало РаменБет. Обойти блокировку можно в один клик — воспользуйтесь зеркальной ссылкой на сайт букмекерской конторы. АКТУАЛЬНОЕ ЗЕРКАЛО НА 26.11.2023

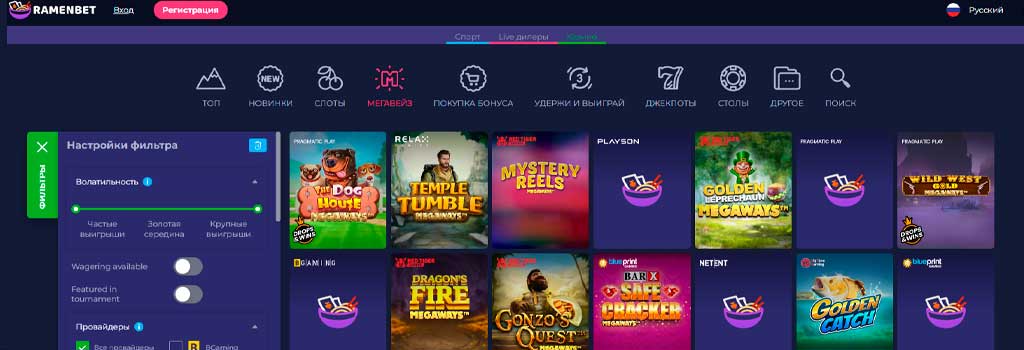

РаменБет казино Рабочее Зеркало

На нашей странице доступно рабочее зеркало РаменБет. Если вы не можете получить доступ к сайту, не забывайте использовать VPN или специальные браузеры, которые работают по принципу зашифрованного канала связи и открывают доступ ко всем сайтам в Интернете. Загрузив главную страницу букмекера Ramen Bet, можно нажать на кнопку регистрации и приступить к заполнению реквизитов. Одновременно предлагается несколько вариантов создания счета:

- По номеру телефона

- По электронной почте

- Авторизация через социальные сети

При вводе персональных данных необходимо указывать только те контакты, которые принадлежат вам. Это позволит избежать проблем с подключением и верификацией, которая не является обязательной, но может быть проведена по запросу букмекерской конторы. После того как вы заполните свои персональные данные, на указанные контакты придет SMS-сообщение или письмо, в котором будет содержаться подробная инструкция по подтверждению вашего нового профиля на Ramen Bet. В большинстве случаев достаточно ввести код или перейти по ссылке в письме. После создания учетной записи вы сможете войти в свой аккаунт.